银行通知存款以其灵活性和相对较高的利率受到许多储户的青睐。然而,通知存款的部分支取往往伴随着一些需要注意的规则和潜在的风险。本文将深入探讨通知存款部分支取的具体规定,并结合区块链技术,展望未来通知存款管理的可能性。

部分支取规则:最低余额限制与次数限制

正如原文所述,不同银行对通知存款部分支取后剩余金额的要求存在差异。一些银行规定最低留存金额,例如5万元、3万元或8万元不等。低于此最低限额,银行可能将剩余款项自动转为活期存款,导致利息收益降低。此外,部分银行还会限制通知存款在一个存期内的部分支取次数,例如一年内最多只能支取三次。这些规则旨在平衡存款的流动性和银行的风险管理。

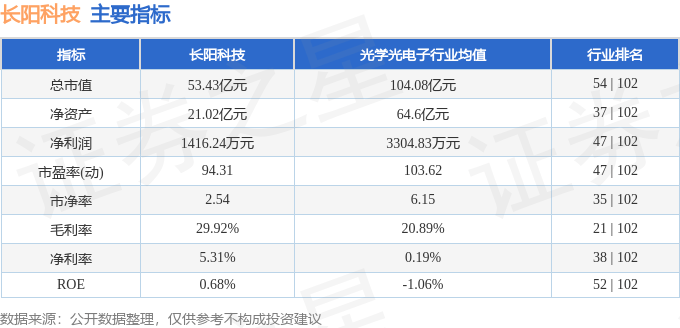

案例分析:不同银行的差异

为了更清晰地说明问题,我们不妨扩展原文中的表格,加入更多银行的案例,并补充一些关键信息,例如是否收取手续费,以及最低留存金额是否会根据存款金额或期限而变化。

| 银行名称 | 最低留存金额 | 部分支取次数限制 | 手续费 | 其他规定 |

|---|---|---|---|---|

| 银行A | 5万元 | 3次/年 | 免收 | 超过5次/年将按活期利率计息 |

| 银行B | 3万元 | 无限制 | 每次5元 | |

| 银行C | 8万元 | 2次/年 | 免收 | |

| 银行D | 根据存款金额而定 (例如:10万以下5万,10万以上8万) | 1次/季度 | 10元/次 | |

| 银行E | 1万元 | 无限制 | 免收 | 仅限特定客户 |

区块链技术的应用前景:透明与效率

区块链技术以其去中心化、透明和安全等特点,为改进通知存款管理提供了新的可能性。未来,我们可以设想一个基于区块链的通知存款系统:

- 透明的交易记录:所有通知存款的交易记录都将被记录在区块链上,方便客户随时查询,并增强透明度,减少信息不对称。

- 自动化的账户管理:智能合约可以自动执行部分支取操作,并根据预设规则进行余额调整,提高效率并降低人为错误。

- 增强的安全性:区块链的加密技术可以保护客户的存款安全,防止篡改和欺诈。

- 跨行互通:基于区块链的系统可以实现不同银行之间通知存款的无缝转移,方便客户管理资金。

风险提示与建议

在选择通知存款产品时,除了利率之外,还需要仔细阅读银行的具体规定,尤其关注部分支取规则。建议提前咨询银行工作人员,了解具体的最低留存金额、支取次数限制以及其他可能存在的费用。

此外,投资者应根据自身的资金需求和风险承受能力,选择合适的存款产品。切勿盲目追求高利率而忽略潜在的风险。